Att gå i pension är en stor omställning i livet. Förutom att fundera på vad du ska göra på dagarna finns det en del ekonomiska aspekter att tänka på. Vi har därför samlat några tips för dig som funderar på att gå i pension inom några år.

1. Ta reda på hur mycket pension du får

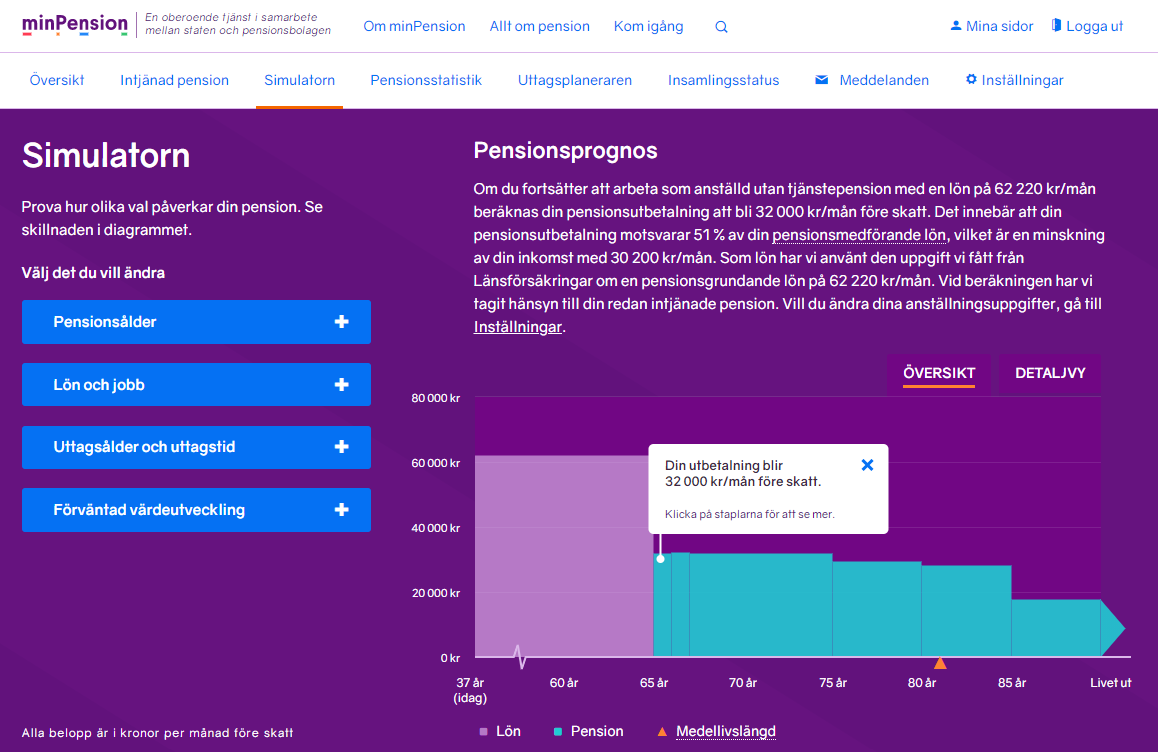

Det första du bör göra är att ta reda på hur mycket pension du får om du går i pension vid olika tidpunkter. Det gör du bäst genom tjänsten minpension.se som är ett samarbete mellan Pensionsmyndigheten och pensionssbolagen.

På minpension.se kan du logga in med bankID och se all pension du har tjänat in. Första gången du loggar in behöver din data hämtas från pensionsbolagen vilket kan ta några minuter. De största pensionsbolagen är anslutna till minpension.se så det är ovanligt att man saknar några pengar. Pensionsvärlden är dock krånglig och det finns undantag så om du tycker att det saknas pension från någon arbetsgivare kan det vara värt att kolla upp.

När det är klart kan du använda “simulatorn” som finns på minpension.se. Du som är ung behöver inte lägga någon större vikt vid den*, men för dig som har det mesta av arbetslivet bakom dig ger prognosen en bra bild av vilken pensionsnivå du kan vänta dig.

I simulatorn kan du testa hur mycket pension du får beroende på när du väljer att sluta jobba. Du kan också se hur det påverkar din pension om du går ned i arbetstid.

Är du inte en sådan som har stenkoll på din pension kan det här vara lite läskigt första gången du gör det och vi har varit med om att människor blivit rejält besvikna när de ser hur lite pension de får. Å andra sidan har vi också varit med om att människor inser att de utan problem kan gå i pension långt tidigare än de trott. Oavsett hur det ser ut för dig så tror vi att det är bättre att ta reda på det i någorlunda god tid.

2. Börja trappa ned aktieandelen

Så länge du är ung har du förhoppningsvis så mycket pengar du kan i aktiefonder. För långsiktigt sparande är aktiefonder nämligen överlägset på alla sätt och vis. Börsen kan gå både upp och ned på kort sikt, men över tid går den mer upp än ned. Om du ska ha dina pengar ganska snart är det däremot en annan sak. Har du redan behövt ta ut pengarna hjälper det ju inte att börsen går upp några år senare. Därför finns det anledning att flytta en liten del av pengarna till räntefonder när du närmar dig pensionen.

Hur tidigt och hur mycket du ska flytta finns inget enkelt svar på. Den viktigaste faktorn för hur stor andel aktiefonder du ska ha är tidshorisonten på ditt sparande. Vi brukar rekommendera att sparande på tio års horisont eller mer ska ligga enbart i aktiefonder. Eftersom pensionspengarna ska räcka länge betyder det att även du som precis ska gå i pension antagligen ska ha det mesta av pengarna i aktiefonder.

På marginalen spelar det också roll hur din övriga ekonomi ser ut och hur mycket du är beredd att chansa.

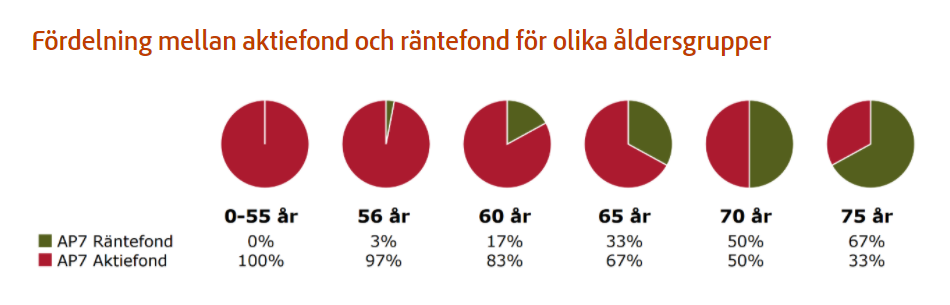

En del pensionslösningar, t.ex. det statliga förvalsalternativet i premiepensionen AP7 Såfa och så kallade generationsfonder, har en automatisk nedtrappning där pengar flyttas från aktiefonder till räntefonder i takt med att du blir äldre. Nedtrappningen brukar börja någon gång mellan 55 och 60 års ålder.

Tycker du att det här bara låter svårt och jobbigt blir det antagligen ganska bra att göra på det sättet. Se till att välja AP7 Såfa i premiepensionen. Har du inte generationsfonder i din tjänstepension kan du själv se till att justera din andel aktiefonder så att du får ungefär rätt andel. Tjuvkika på nedtrappningen hos AP7 Såfa om du har svårt att bestämma själv.

När vi träffar våra rådgivningskunder är frågan om vad som är lagom risknivå ofta viktig och tyvärr lite krånglig. Om du vill ha hjälp så erbjuder vi oberoende pensionsrådgivning där vi kan gå igenom din situation lite noggrannare.

3. Sänk dina kostnader

Som alltid är det också viktigt att ha fonder med låga avgifter. Har du inte gått i pension än kommer du fortfarande att betala många årliga avgifter så se till att inte skänka bort för mycket av din pension till finansbranschen.

Efter du börjar ta ut pensionen kommer du visserligen fortfarande kunna byta fonder men det kommer vara svårt eller omöjligt att flytta till ett annat pensionsbolag. Glöm därför inte bort att avgifter inte bara tas ur fonderna utan också från själva pensionsförsäkringen. Undersök vad du betalar och överväg att flytta dina försäkringar till ett annat bolag om villkoren är bättre. Kom ihåg att avgiften för att flytta kommer bli markant lägre från och med april 2021.

4. Ta bort återbetalningsskyddet

Återbetalningsskydd betyder att dina anhöriga “ärver” dina pengar när du dör. Det kan låta trevligt, men det gör också att du missar en hel del pension. När någon som inte har återbetalningsskydd går bort går nämligen pengarna till jämnåriga utan återbetalningsskydd. Det betyder att ju äldre du blir desto mer förlorar du på att ha återbetalningsskyddet på.

I genomsnitt tjänar du 15-20% på att slå av återbetalningsskyddet innan du går i pension*** så det är inga struntsummor. Dessutom tjänar du som mest om du blir riktigt gammal – och det är ju då du verkligen behöver det. Ett avslaget återbetalningsskydd blir därför en sorts försäkring som gör att du kan räkna med en ok levnadsstandard hela livet även om du blir jättegammal.

Vi ser två anledningar till att behålla återbetalningsskyddet:

- Du har någon – t.ex. en make/maka med väsentligt lägre inkomst än du eller minderåriga barn – som du försörjer.

- Du har så mycket pengar att du klarar dig bra även om du blir 100 år och tycker att det är viktigt att dina närstående ärver pengarna.

Här kan du läsa mer om hur du kan tänka kring återbetalningsskydd.

5. Planera ditt pensionsuttag i god tid innan du går i pension

Hur du bäst tar ut pensionen är tyvärr en hel vetenskap.

Det första valet du behöver göra är hur snabbt du ska ta ut pensionen. Vill du leva lyxliv i fem eller tio år och sedan sitta hemma och äta ärtsoppa? Eller vill du se till att du har det någorlunda okej hela livet även om du skulle bli 110 år?

Det finns också skatteregler som påverkar hur tidigt och snabbt det är smart att ta ut pensionen. Det finns ett förhöjt grundavdrag som gör att skatten är lägre på pensioner som tas ut från och med det kalenderår du fyller 66 år. Om du går i pension tidigare än så och har möjlighet kan det därför vara bra att hålla igen på uttagen ett tag. Har du förmånen att ha sparat ihop riktigt mycket pension påverkas du också av brytpunkten för statlig skatt. Då kan du få skatta bort mer om du tar ut pensionen under färre år eftersom du då får högre inkomst de åren.

Har du flera olika tjänstepensioner behöver du också välja i vilken ordning du ska ta ut dem. Man kan tycka att det inte borde spela någon roll, men det gör det. Tjänstepension är tyvärr krångligt. En faktor som påverkar är förstås avgiftsnivåerna. Det är oftast bättre att ta ut pension med hög avgift först.

För att komplicera det ytterligare spelar det också roll hur länge försäkringsbolagen räknar med att den genomsnittliga pensionären kommer att leva samt vilken avkastning pengarna får under tiden.

På minpension.se finns en ny tjänst Uttagsplaneraren som låter dig laborera med olika uttagsplaner. Den är visserligen än så länge bara i testfas, och rätt krånglig, men den hjälper dig även se vad du får för pension efter skatt.

Allt sammantaget så blir det här ganska krångligt. Särskilt om du har tjänstepension från några olika ställen. Vår grundinställning är att vi ska ge så bra råd i våra bloggartiklar och joursvar att den som är beredd att lägga lite tid på att läsa på ska kunna vara sin egen rådgivare. Just när det gäller pensionsuttag blir det dock lite för krångligt. Ska du snart gå i pension och har flera olika tjänstepension rekommenderar vi därför att du låter oss hjälpa dig med hur du ska ta ut pensionen eller anlitar någon annan oberoende rådgivare. Kollberg & Enqvist är en “konkurrent” till oss som också är oberoende och duktiga. Anlitar du någon annan rekommenderar vi att du kollar upp noga att de verkligen är oberoende.

* För det första så är det svårt att veta hur mycket pengar du kommer att tjäna i framtiden och som ung har du mycket av din livsinkomst framför dig. För det andra räknar Minpension.se med en real (efter inflation) avkastning på 2,1%. Den som har så mycket som möjligt av sina pensionspengar placerade i aktiefonder, vilket vi rekommenderar för alla som har minst tio år till pension, kan över tid räkna med en betydligt högre avkastning än så. När du börjar närma dig pensionen finns dock anledningar att börja flytta över en mindre del av pengarna till räntefonder.

** AP7 Aktiefond har en liten hävstång som gör att aktieandelen blir något större än vad man kan tro av bilden. Givet att aktieandelen över huvud taget inte är en exakt vetenskap tycker vi dock att inte att det är något du behöver ta hänsyn till.

*** Givet att du väljer så kallad livsvarig utbetalning. Dvs att pengarna betalas ut så att de ska räcka hela livet och inte betalas ut under ett fast antal år.

Den här verksamheten finns tack vare DITT frivilliga ekonomiska bidrag.

Vi står på din sida i finansdjungeln. Vi drar ner byxorna på finansaktörer som gynnar sig själva på kundernas bekostnad. Dessutom ger våra artiklar och guider dig och andra begripliga, enkla och vetenskapligt förankrade råd om ekonomi, sparande och pensioner.

Du kan vara med och bidra via Swish på 123 648 44 48 eller stötta månadsvis via Patreon.