Den här artikeln är gammal, men innehållet är fortfarande relevant. Sedan 2015 har aktiemarknaden gått upp så att det saknas några års data på slutet förändrar inte på något sätt slutsatserna i artikeln.

Varning! Det här är ett ganska långt blogginlägg för dig som verkligen vill förstå varför vi säger att aktier är bäst på lång sikt. Om du är en helt vanlig person som utan problem kan rabbla upp 100 saker som är roligare att prata om än aktier rekommenderar vi istället det här inlägget som är kortare och roligare.

Kort sammanfattning

Tittar vi på historisk data eller gängse ekonomiska modeller verkar det kassaskåpssäkert att aktier ger positiv avkastning på sikt och att risken att förlora pengar är större om man placerar i räntor.

Men i verkligheten är förstås ingenting kassaskåpssäkert. Världen och aktiemarknaden kan gå dåligt på många sätt, men vår bedömning är att i de flesta av de negativa scenarierna kommer räntor att vara minst lika dåligt som aktier.

Skillnaden på kort- och långsiktigt sparande

En mycket vanlig sanning när man pratar om placeringar är att aktier är mer riskfyllda än räntor. Många har hört detta och om man inte känner sig som någon gambler så väljer man gärna en ganska stor andel räntor. Detta oavsett om man sparar till en bostadsrätt som man ska köpa nästa år eller om man sparar till sin pension 30 år fram i tiden. På kort sikt är det helt rätt att aktier är mycket mer riskabelt, men risken att få för lite i pension om 30 år är tvärtom större om du sparar i räntor.

I ett berömt experiment av forskarna Benartzi and Thaler (1996) lät man universitetsanställda välja mellan att placera sin pension i räntor eller aktier. För grupp A visade man genomsnittlig historik för ett enskilt år för aktier och räntor, medan grupp B fick se genomsnittlig historik över 30 år. Grupp A placerade bara 40% av sina pengar i aktier. I grupp B valde man att placera hela 90% av sina pengar i aktier. Denna gigantiska skillnad beror förmodligen på att folk i grupp B förstår att aktier inte är så riskabla över väldigt långa tidsperioder, medans grupp A inte får den informationen.

Så har det sett ut historiskt

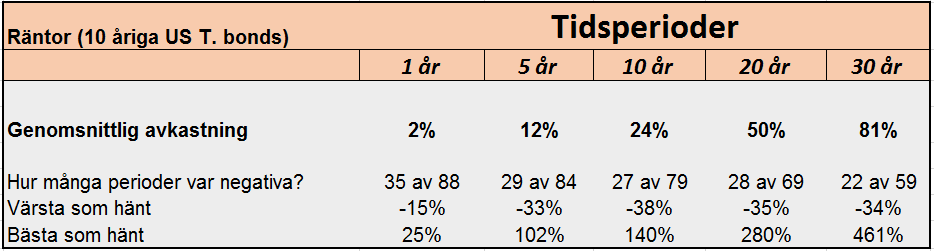

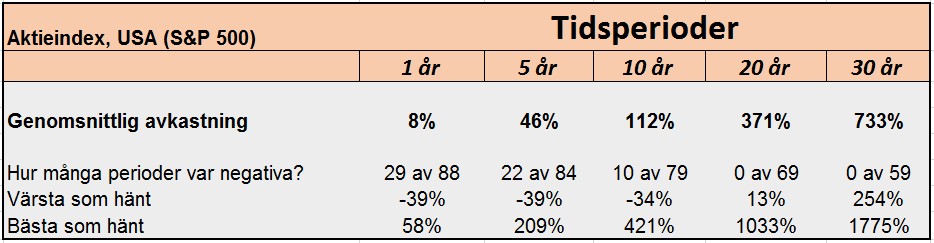

Vi har räknat på långa räntor och aktier i USA mellan 1928-2015 för att ge en bild av skillnaden i risk och avkastning. Eftersom mer än hälften av världsindex placeras i amerikanska bolag ger det en bra bild av hur både en amerikansk och global indexfond betett sig det senaste århundradet. Vi har räknat på reell avkastning, dvs efter att ha rensat för inflation, för att jämförelsen ska bli rättvis över tid. Det innebär bland annat att räntor ofta visar negativ reell avkastning då inflationen periodvis varit högre än avkastningen man kunnat utläsa på sitt konto.

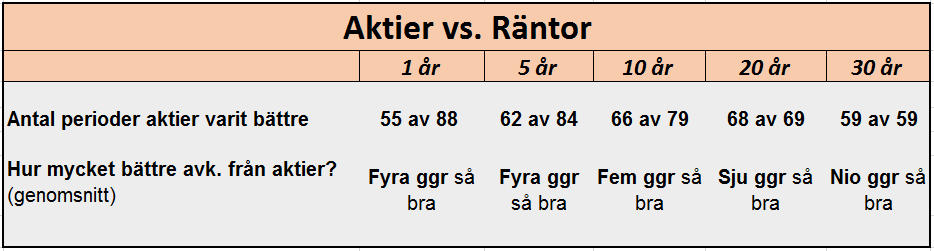

På kortare sikt, 1 till 5 år, kan man se att aktier varit riskabla, men oftast gett bättre avkastning. Aktier har varit bättre än räntor i mer än två av tre fall och avkastningen har överlag varit fyra gånger så hög för båda horisonterna. Man tjänar alltså oftast på aktier, men man riskerar också att förlora mycket mer pengar om man har otur. I den amerikanska börskraschen på 30-talet förlorade man hälften av sina pengar på fem år i aktier, medan man som mest förlorat 15% i räntor (på grund av hög inflation).

På lång sikt, 10 år, har man med mycket otur kunnat förlora lite grann på att välja aktier, men oftast tjänade man omkring fem gånger så mycket som på räntor. På tio år har aktier varit bättre i fyra av fem fall. Det absolut värsta som hänt är att man förlorat 34% av sina pengar på aktier. I genomsnitt har man fått 112% i avkastning på aktier, medans räntor bara givit 24%.

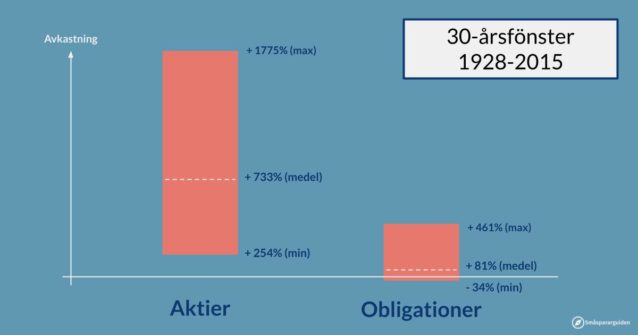

På riktigt lång sikt, 20-30 år, har aktier varit extremt bra de senaste 100 åren, inga undantag. På 30 år har aktier i genomsnitt varit nio gånger bättre än räntor och givit tillbaka 7 ggr insatta pengar! Mellan 1928 och 1958, den period aktier gått som sämst på grund av extrem finanskris i USA och andra världskriget, har aktier givit tillbaka 2,5 gånger pengarna du satt in. Det här sämsta scenariot är fortfarande tre gånger så bra som den genomsnittliga avkastningen för räntor. Vi vill påminna om att vi inte har så många observationer på såhär lång tid och man därför ska ta siffrorna med en nypa salt. Man kan ändå säga att inte ens ett helt decennium av dålig ekonomi (The Great Depression) och ett världskrig har gjort aktier dåliga på 30 års sikt. Aktier har aldrig varit i närheten av negativa på såhär lång tid och har aldrig varit sämre än räntor.

På 20 års sikt har aktier bara varit sämre än räntor 1 gång. Då fick man 13% i avkastning i aktier och 33% i räntor – ett helt okej värsta scenario.

Tabellerna nedan visar reell avkastning mellan 1928-2015. Vi har alltså rensat bort inflation.

Vad säger forskningen?

Tabellerna ovanför ger en grov bild av skillnaden mellan aktier och räntor över tid. Det krävs dock en nypa salt när man utvärderar siffrorna: Forskare är överens om att framtiden kommer se annorlunda ut, men det finns inget bättre underlag än historisk data.

Forskare tror i allmänhet att aktier kommer vara något sämre i framtiden än de varit under 1900-talet (Bogle, 2016 och Siegel, J. J. (1992)). Siegel (1998) säger även att 1900-talet inte är så bra för att uppskatta framtida avkastning på räntor, framförallt för att inflationen varierat mycket under århundradet på grund av politiska händelser som troligtvis inte händer igen. Han menar att avkastningen på räntor borde öka.

Siegel, en av de absolut främsta inom området avkastning mellan aktier och räntor, utvärderade aktier och räntor mellan 1802-1990 och kom fram till att aktier genom två århundraden givit samma stabila avkastning över långa tidsperioder oavsett inflation, industriell revolution och andra gigantiska förändringar som skett sedan 1802. Räntor har däremot givit väldigt olika avkastning under olika decennier (Siegel, 1992). Räntor mellan 1926-1990 har nästan inte givit någon avkastning när man räknat med inflation, medan räntor i tidigare perioder givit en hyfsad avkastning.

Precis som vi visat bekräftar Siegel (1992) att aktier i princip alltid varit bättre än räntor under riktigt lång tid. Under de nästan 200 år som Siegel studerar, har räntor bara varit bättre för 150 år sedan – under perioden 1831 till 1861. Siegel bekräftar även att de resultat vi visar för USA stämmer överens med andra länder, såsom Tyskland, Storbritannien och Japan. I samtliga länder har aktier varit bättre än räntor över långa tidsperioder.

De värsta ekonomiska kriserna i Siegels data skedde i Tyskland och Japan, vars aktiemarknader drabbades hårt av andra världskriget. Tysklands börs föll med 90% och Japans med 98%, men de återhämtade sig över tid. Tyska aktier kom ikapp brittiska aktier när det gäller avkastning redan efter 10 år. För Japanska aktier dröjde det ungefär trettio år innan de givit ungefär samma avkastning som Storbritannien. Kriserna i räntepapper har däremot varit värre i både Japan och Tyskland. Under 1923 minskade den tyska regeringen värdet på sin Reichsmark så mycket att räntepapper blev helt värdelösa. I Japan minskade värdet på räntepapper med ungefär 99% efter andra världskriget. Värdet har inte återhämtat sig i närheten lika bra som aktier.

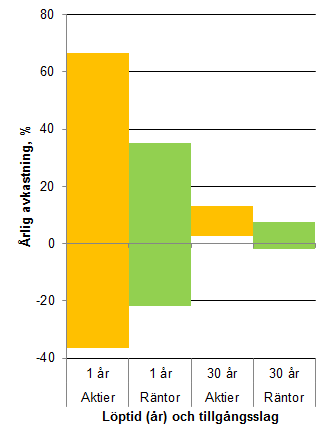

Det här leder oss till Siegels väldigt spännande slutsats: I det långa loppet (20+ år) är räntor mer riskabelt än aktier. Siegel har tagit hänsyn till inflation, vilket man bör, och man kan se i figur 1 att aktier är mer riskabla på kort sikt, där de i värsta fall minskat i värde med nästan 40% och i bästa fall ökat med 65%, medan räntor som mest minskat med ~20%. Över trettio år har aktier däremot aldrig givit negativ avkastning, medan räntor har gjort det på grund av inflation. Siegel visar även att under en tidsperiod på 17 år och längre har aktier aldrig givit ett negativt resultat. Aktier ger alltså chans till högre avkastning till en lägre risk än räntor! Trettio år kan låta som lång tid, men de flesta av oss sparar över såhär lång tid i sitt pensionssparande.

Det bör påpekas att det kan gå att hitta säkrare alternativ än vanliga räntor, som ju kan ge negativ avkastning på grund av inflation. Dessa kallas inflationsindexerade räntor, vilka inte riskerar att ge negativ avkastning, men i princip inte heller ger någon avkastning alls. På den svenska marknaden saknas dock bra inflationsjusterade produkter. Och för att man ska uppnå den säkerhet man söker krävs att produkten är i svenska kronor så det är ingen idé att köpa tex amerikanska realobligationer. Då får man istället en stor valutarisk.

Figur 1: Aktier jämfört med räntor över kort respektive lång horisont. Respektive stapel visar bästa och sämsta utfall. Data från Siegel (1998).

Om allt bara är slump

Vi på Småspararguiden tycker i allmänhet att man ska vara försiktig med att lita för mycket på historisk data. Så vad händer om vi istället antar att avkastningen på både aktier och räntor är rena slumphändelser? Dvs om vi antar att avkastningen år två är helt oberoende av avkastningen år ett och att varje års avkastning är en normalfördelad stokastisk variabel. Vi tycker att det är rimligt att anta oberoende, men kanske mindre rimligt att anta normalfördelning (mer om det nedan).

Om vi räknar med att aktier har 6% förväntad real avkastning och 18% standardavvikelse medan räntor har 1% förväntad real avkastning (vilket är ett optimistiskt antagande för räntor givet att en svensk 16-årig realobligation idag ger negativ avkastning) och 3% förväntad standardavvikelse kommer vi fram till att sannolikheten att förlora pengar på aktier är 0.00007% – mindre än 1 på miljonen – och sannolikheten att förlora pengar på räntor är ca 1.7% på 30 års sikt. Om vi tittar på risken att förlora mer än hälften så är sannolikheten för aktier 0.000005% (1 på 19 miljoner) och sannolikheten för räntor 0.000012% (en på 8 miljoner).

Det går fortfarande att hävda att aktier är mer riskfyllt än räntor. Standardavvikelsen (hur mycket utfallet varierar) är nämligen större. Vi tycker dock att detta är ett alltför akademiskt sätt att se på risk. Vilken av nedanstående två situationer är mest riskabel enligt din definition?

- Du kan få någonstans mellan 2 och 10 miljoner kr?

- Du kan få någonstans mellan 1 och 4 miljoner kr?

Det första intervallet är ju större, men om den risk du bryr dig om är risken att ha lite pengar så är det andra scenariot mer riskabellt.

Det är klart att allt kan gå åt helvete

Slutsatsen av det här inlägget verkar vara att oavsett om man använder en normalfördelad matematisk modell eller tittar på historiken så verkar det vara omöjligt att aktier kan gå ned på 30 års sikt. Så är det förstås inte.

Världen kan förstås gå åt helvete på många sätt som varken en förenklad matematisk modell eller historiken säger någonting om. Det är bara att använda fantasin för att hitta diverse dystopier (världskrig, attack från utomjordingar, en obotlig sjukdom som gör 95% av befolkningen arbetsoförmögna, zombieapokalyps, en demokratisk kollaps), men går allt riktigt åt skogen så lär vare sig aktier eller räntor vara värt någonting. Vi kan så klart inte heller säga att det inte skulle kunna ske någon teknisk/politisk utveckling som gör att aktier blir värdelösa även om samhället inte brakar ihop helt, även om vi inte riktigt vet hur en sådan utveckling skulle se ut.

Frågan är dock i hur många sådana scenarior räntor klarar sig bättre än aktier? I de flesta dystopiska scenarion lär en statsbankrutt bli oundviklig och i så fall blir obligationerna också värdelösa, men det finns säkert några undantag. Man skulle kunna tänka sig någon slags utveckling där tillväxten åtminstone inte är negativt, men att alla börsbolag går åt skogen ändå. Dvs att alla företag som lyckas endera är statligt ägda eller står utanför börsen.

Som ni märker har vi sedan länge gått in på avdelningen vilda gissningar, men slutsatsen är att vi inte ser något skäl till att räntor skulle vara säkrare än aktier på 30 års sikt. Om man är extremt försiktig och/eller dystopisk och bara bryr sig om att rädda den sista smulan och det går riktigt illa så kan det kanske finnas en poäng med att ha en viss andel räntor för att sprida sin risk, men absolut aldrig mer än hälften i ett pensionssparande.

Referenser

Benartzi, S and Thaler, R. H. (2007). Heuristics and Biases in Retirement Savings Behavior. Journal of Economic Perspectives, Volume 21, Number 3, p 81-104

Bogle, J. C. (2016). The index mutual fund: 40 years of growth, change, and challenge. Financial Analysts Journal, 72(1), 9-13.

Siegel, J. J. (1992). The equity premium: Stock and bond returns since 1802. Financial Analysts Journal, 48(1), 28-38.

Siegel, J. J. (1998). Stocks for the Long Run by Jeremy Siegel. New York, USA.

Den här verksamheten finns tack vare DITT frivilliga ekonomiska bidrag.

Vi står på din sida i finansdjungeln. Vi drar ner byxorna på finansaktörer som gynnar sig själva på kundernas bekostnad. Dessutom ger våra artiklar och guider dig och andra begripliga, enkla och vetenskapligt förankrade råd om ekonomi, sparande och pensioner.

Du kan vara med och bidra via Swish på 123 648 44 48 eller stötta månadsvis via Patreon.