Efter att ha avslöjat fiffel hos de två största skojarna i pensionssystemet, Allra och Solidar, har vi inlett en omfattande granskning av den tredje största aktören, Monyx. I denna del två konstaterar vi att en ny metod använts av Monyx för att mjölka sina kunder på c:a 31 Mkr.

Bakgrund

I första artikeln av denna granskningsserie berättade vi om Monyx historik, lyfte fram deras likheter med Allra och Solidar samt redogjorde varför vi valt att granska deras verksamhet. Denna del två rör ett av de upplägg vi upptäckt att Monyx använder för att sko sig på sina kunder.

Så mjölkar man kundernas pengar Allra- och Solidar-style

Det finns i princip två sätt för en illasinnad fondförvaltare att sko sig på sina kunder:

Det transparenta sättet är att helt enkelt ta en oskäligt hög förvaltningsavgift. I allmänhet står det bolagen fritt att sätta sina avgifter. Med fri konkurrens och konsumenternas möjlighet att göra informerade val är tanken att de orimligt dyra fonderna inte blir valda men det är väl känt att årligt återkommande avgifter i procent är svåra för konsumenter att förstå och sätta i perspektiv, trots att regelverket tvingar bolagen att vara tydliga med vad det kostar. “Skyll dig själv, avgiften stod ju på prislappen!”, skulle man kunna tänka sig att det låter om du beklagar dig över att köpa mjölk på Seven Eleven för 30 kr/liter.

Det bedrägliga sättet att komma åt kundernas pengar är där kunden inte haft någon rimlig chans att märka det. Fonderna missköter jobbet genom att avsiktligt göra dåliga affärer med kundernas pengar för att gynna sig själva. I allmänhet behövs följande för att utföra den här typen av bedrägeri:

- En fond med många passiva pensionssparare och mycket pengar i. Med mycket pengar i syltburken räcker det med att komma åt en promille för att bli mångmiljonär.

- En mellanhand som man själv äger eller har nära vänner i. På det här sättet kringgår man ofta de regelverk som hindrar fonderna att göra olagligheter.

- Ett komplext finansiellt instrument som handlas till hög avgift och som inte redovisas. Vanliga, enkla, transparenta och kostnadseffektiva instrument är mycket svåra att trixa med. Bäst att välja något komplext om man har ont uppsåt.

I Allra-skandalen användes tre olika upplägg för att åstadkomma detta: Oak Capital-affärerna, dotterbolaget i Dubai och Malta-fifflet i maskopi med Solidar. Inom juridiken kallas det trolöshet mot huvudman att agera i ond tro mot sin huvudman, kunden alltså. Huruvida det är brottsligt eller inte blir en bedömningsfråga om uppsåt och om man verkligen försökt göra ett bra jobb.

Så plockade Monyx ut oskäliga avgifter

Vi tar det ett steg i taget.

1. Monyx tankar sina fonder fulla med vilsna sparare

Låt oss rulla tillbaka till premiepensionssystemet år 2011. En drös lycksökande entreprenörer, däribland Monyx, har uppfattat att svenskarna är vilsna kring vilka fonder de skall välja. De ser därmed enkla offer för telefonförsäljning av “rådgivning” som i princip innebär att det statliga, billiga och trygga fondalternativet svartmålas. Istället skickas spararna runt som boskap bland olika obskyra och dyrare fonder baserat på att rådgivarna har en idé om att de på förhand kan veta om börsen skall gå upp eller ned. Något de naturligtvis inte kan, eftersom de då hade varit miljardärer och inte behövt ringa och störa folk på kvällarna.

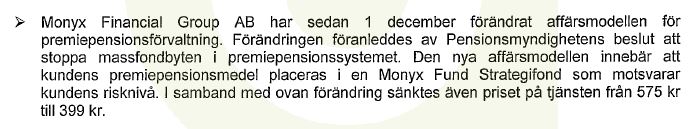

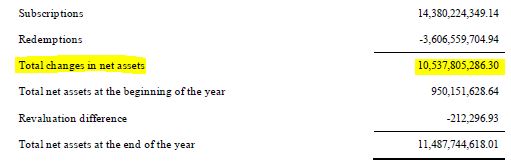

Avgiften för denna skadliga tjänst varierade runt 600 kr/år och genererade totalt 700 Mkr/år till bolagen. Pensionsmyndigheten motverkade detta genom att 1 december 2011 sätta stopp för så kallade massfondbyten genom en spärr som hindrar fondbyten på maskinell väg. Istället blev rådgivarna eller spararna tvungna att byta manuellt. Det omedelbara svaret från bolagen blev då att göra en sista maskinell flytt av sina kunder in till egna, ofta nystartade, fonder. Ur askan, i elden, blev effekten för hundratusentals sparare som istället för en hög årlig fast avgift fick en hög årlig procentuell avgift. Detta drabbade inte bara Monyx kunder utan även de som satt fast i Allras eller Solidars garn.

Källa: Monyx årsredovisning 2011

Med den här manövern flyttade Monyx in 10,5 miljarder kronor i sina egna fonder under 2011.

Källa: årsredovisning för Monyx fonder 2011

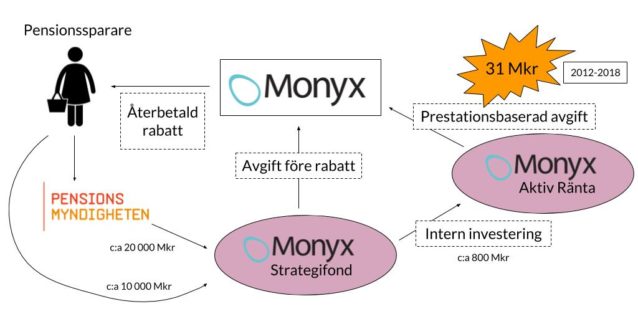

Detta tillvägagångssätt är identiskt med Allras och Solidars historia. Idag, sju år senare, har Monyx kapital ökat till 20 miljarder inom premiepensionen och ytterligare 10 miljarder utanför.

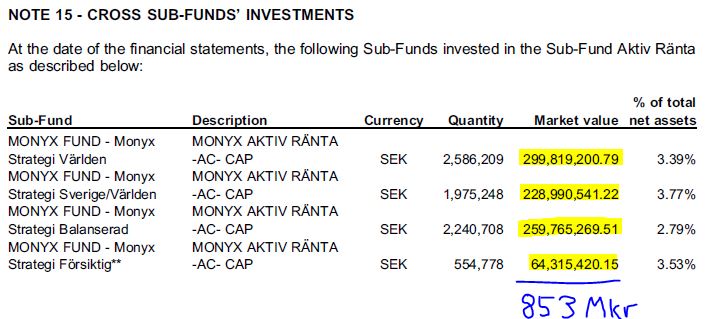

2. Monyx egna räntefond agerar mellanhand

När fonderna hade proppats med sparare och pengar blev nästa steg att utse mellanhanden. Här valde Monyx en något försiktigare modell än Allra och Solidar, som använde mellanhänder för själva transaktionerna. Monyx startade istället upp en separat räntefond, Monyx Aktiv Ränta, och lät sina övriga fonder i sin tur investera i denna. Konceptet att fonder köper andelar i andra fonder kallas fond-i-fond och är inte något nytt. Även om syftet ofta är att påföra nya avgifter i olika lager så finns regler för att den totala avgiften för fond-i-fonder måste redovisas och även bli föremål för Pensionsmyndighetens rabattsystem. Det är därför önskvärt för en illasinnad aktör att inte få sin fond klassad som fond-i-fond. Detta är möjligt enligt regelverket så länge fonderna var och en inte investerar mer än 10% i räntefonden. Samtidigt får inte räntefonden ha enskilda investerare som äger mer än 25% av fonden. Vid senaste årsskiftet investerade övriga Monyx fonder tillsammans 853 Mkr i den egna räntefonden. Den tyngsta investeringen utgör 22%, strax under taket på 25%.

Källa: Monyx fonders årsredovisning 2017

Monyx lyckades alltså konstruera ett upplägg som kringgår konsumentskyddande delar av regelverket och utnyttjar det maximalt.

3. Fiffel med prestationsbaserad avgift mjölkar spararna

Att Monyx investerar stora pengar i sin egna mellanhand är i sig inte tillräckligt för att komma åt kundernas pengar. Mellanhanden måste också få ut dem på något sätt. Om Monyx här hade infört en hög förvaltningsavgift (management fee) på räntefonden så hade det inte gett någon effekt eftersom regelverket förhindrar att den typen av avgifter dubbelräknas.

Källa: Monyx fonders årsredovisning 2017

Här finns det ett enkelt kryphål. Monyx införde istället en annan typ av avgift som inte nämns i ovanstående regel: en prestationsbaserad avgift. Konceptuellt fungerar den så att bolaget tar ut en avgift beroende på fondens resultat. Om fonden går bra behåller bolaget 20% av vinsten. Om fonden går dåligt tas ingen avgift ut. Det här kan ju låta sympatiskt, men är i verkligheten hårt kritiserat av myndigheterna av framförallt två skäl:

- Bolaget får del vinsterna i uppgång, men tar ingen del av förlusterna i nedgång.

- Bolaget uppmuntras att ta större risker eftersom de blir belönade för det.

Det finns flera metoder för att ta ut avgiften som är mer eller mindre bra för konsumenterna. Monyx väljer i de väsentliga delarna de metoder som maximerar sin egen intjäning. Finansinspektionen gjorde 2006 en studie om prestationsbaserade avgifter där de varnar för just det Monyx senare gör:

- Ett jämförelseindex som är irrelevant och ohederligt. Det är helt avgörande för den prestationsbaserade avgiften vilket jämförelseindex som väljs ut. Om man jämför sig med något som är nära angränsat till fondens strategi och risknivå blir det relevant. Monyx väljer istället att jämföra sin räntefond med den riskfria räntan, som i dagsläget är negativ. Om Monyx förvaltare hade gett noll i avkastning hade de alltså blivit belönade med extra avgifter. Fonden placerar dessutom spararnas pengar till betydligt högre risk än den riskfria ränta de jämför sig mot. I skrivande stund anger analystjänsten Morningstar att fondens innehav har en snittränta på 4,8% och vid en genomgång av fondens innehav framgår tydligt att fondens pengar helt enkelt lånas ut till andra bolag för räntor mellan 0-10%, vilket implicerar att så länge lånen löper vidare kan Monyx plocka hem en hög prestationsbaserad avgift utan att uppvisa någon egentlig skicklighet. Monyx får därmed mer betalt för att öka risken för kunderna. I FI:s rapport skriver de om en liknande fond som på motsvarande sätt investerat i IT-aktier:

FI anser inte att det är relevant utifrån denna fonds placeringsinriktning att använda en riskfri ränta som jämförelseränta, då detta inte säger något om hur förvaltaren har presterat.

– Finansinspektionens rapport “Avgift efter prestation?” från 2006 - Slopar high watermark. Fonden måste bestämma vilken mätperiod som används för det extra avgiftsuttaget och huruvida eventuella nedgångar skall påverka kalkylen. Därför finns konceptet high watermark som innebär att om fonden går dåligt under en period så måste nedgången återhämtas innan förvaltarna kan börja ta ut nytt prestationsbaserat arvode. Monyx har valt att helt skippa denna princip, vilket får till följd att om fonden skulle prestera uselt flera år i rad så får de ändå prestationsarvode om det råkar gå bra året efter. Detta trots att den totala avkastningen för alla år tillsammans kan vara sämre än jämförelseindex. Detta får också hård kritik från FI i samma rapport:

[…]Därför gör FI bedömningen att prestationsbaserade avgiftsmodeller som inte kompenserar för tidigare perioders underavkastning inte ska förekomma. Detta gäller såväl befintliga som nya fonder.

– Finansinspektionens rapport “Avgift efter prestation?” från 2006

Eftersom räntefondens prestationsbaserade avgift inte tas upp i de överliggande fonderna och eftersom investeringarna görs under gränsvärdena så att de inte klassas som fond-i-fonder kan Monyx plocka ut fullständiga resultatbaserade avgifter som strider mot Finansinspektionens rekommendationer och kringgår Pensionsmyndighetens rabattsystem.

Monyx svar på vår kritik

När vi upplyste Monyx om vår kritik mot dessa upplägg valde de att svara på sin egen hemsida. Vi saxar från svaren nedan och kommenterar. Monyx vill inte ställa upp på någon intervju och heller inte svara på våra följdfrågor.

Investeringar i egna fonder

…Den främsta fördelen för Strategifonderna med att investera i en av Monyx egna fonder jämfört med att investera i likvärdiga externa fonder är att det är kostnadseffektivt. Till skillnad från vid investering i en extern fond så betalar Strategifonderna inga fasta avgifter för investeringen. En annan fördel med en investering i en egenförvaltad fond är att utvärderingen och kontrollen av fondens förvaltning underlättas genom närheten till förvaltarna. Analys och övervakning av en extern fond är betydligt svårare att genomföra. Den potentiella intressekonflikten som uppstår vid investeringar i egna produkter ska vid varje tillfälle utvärderas och dokumenteras.

Alla investeringar som görs utvärderas och ställs mot andra investeringsmöjligheter, i enlighet med det interna regelverk som finns hos Monyx Asset Management. Den potentiella intressekonflikten som uppstår vid investeringar i egna produkter har i detta fall utvärderats och dokumenterats. Både initial och löpande utvärderingar påvisar att avkastningen för Monyx Aktiv Ränta är konkurrenskraftig jämfört med externa likvärdiga fonder, även efter performance fee avgifter tas ut.

Här försöker de finta bort läsaren genom att prata om att de slipper betala fasta avgifter. Det är genom prestationsbaserade avgifter Monyx kringgår systemet. När vi efterfrågar att ta del av de utvärderingar som de hänvisar till får vi fortfarande inget svar.

Strategifondernas investeringar i Monyx Aktiv Ränta

… Målsättningen med fondernas direktinvesterade obligationsportfölj är framför allt att minska riskerna i portföljerna och samtidigt ge stabil avkastning. Strategifondernas direktägda obligationsinnehav är huvudsakligen inriktat mot obligationer med låg risk utgivna i svenska kronor. Fondernas innehav domineras av svenska bostadsobligationer och företagsobligationer med hög kreditvärdighet (investment grade).

Innehavet i Monyx Aktiv Ränta ger Strategifonderna exponering mot marknader i vilka de normalt inte direktinvesterar. Monyx Aktiv Ränta utgör därför ett bra komplement till Strategifondernas traditionella obligationsportföljer.

Monyx Aktiv Ränta har som mål att ge en attraktiv riskjusterad avkastning. Fonden investerar i stor utsträckning i obligationer med lägre kreditvärdighet (high yield), samt i obligationer utgivna i andra valutor än svenska kronor. Dessa exponeringar valutasäkras. Förvaltningen i Monyx Aktiv Ränta skiljer sig så pass från den övriga ränteförvaltningen att vår bedömning är att den förvaltas mest effektivt i fondformat.

Denna förklaring bekräftar våra misstankar som är att de väljer att lägga de riskfyllda innehaven i en separat fond för att det ger större intäkter från prestationsbaserade avgifter.

Prestationsbaserad avgift

Monyx har idag en fond som tar ut performance fee, Monyx Aktiv Ränta. Fonden har prestationsbaserat arvode där ett rörligt arvode tas ut utöver OMRX-Tbill-index (”riskfri ränta”). Det är en fond med fritt placeringsmandat och fonden saknar därför relevant jämförelseindex. Fonden har valt att använda ett kortränteindex vid beräkning av prestationsbaserat arvode då det är att betrakta som branschstandard för fonder med liknande placeringsstrategi.

Att över huvud taget använda prestationsbaserad avgift för den här typen av fond är allt annat än standard. Av 90 fonder i samma kategori på Morningstar är det 10 som gör det. Det är kombinationen av att investera i sin egna fond, med prestationsbaserad avgift, som blir bedräglig. Och att inte använda high watermark är enligt FI dessutom något som “inte bör förekomma”. Myndighetens sammanställning pekar på att det bara är 10% av fonderna som gör det. “Branschstandard” not so much.

Olämpligt och tokigt, säger Pensionsmyndigheten

Vi kontaktade Rasmus Bjälkeson, enhetschef för fondhandel på Pensionsmyndigheten, beskrev upplägget, utan att nämna Monyx vid namn, och bad honom kommentera.

– Hur ser Pensionsmyndigheten på det beskrivna upplägget?

Reglerna om investeringar i egna fonder upp till 10% kan bli orättvisa eftersom kategoriseringen blir central. Att ta ut avgifter på det här sättet låter tokigt. Det är inte bra för spararna och är särskilt olämpligt om det är egna fonder som fonden investerar i. Med en räntefond som investerar i korta räntor hade det varit en annan sak men det du beskriver är problematiskt. Prestationsbaserade avgifter med irrelevant index och utan highwatermark är lurigt och svårt för spararna att förstå.

– Känner du igen upplägget?

Ja, vi har hittat en del sådana upplägg, men konstaterar att det inte är olagligt och att Pensionsmyndigheten inte kunnat slå ned på det.

– Efter skandalerna i pensionssystemet har ni ändrat reglerna. Kommer ni även kunna förhindra upplägg av den här typen?

Med det nya avtalet som togs fram i höst kommer det finnas möjlighet att hindra fonder som investerar i närstående bolag.

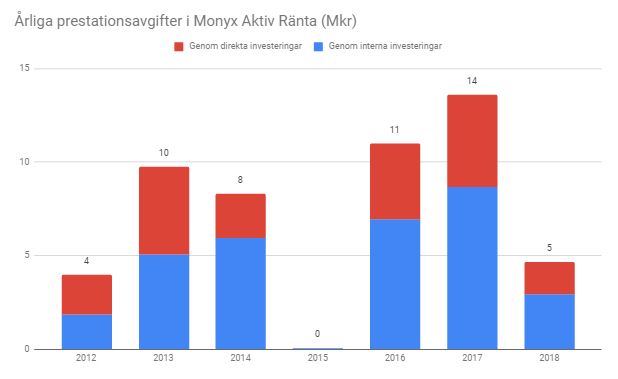

Slutsats: 31+20 miljoner har tagits ut

Totalt har 31 Mkr i prestationsbaserade avgifter tagits ur räntefonden genom ovanstående metod sedan 2012. Ytterligare 20 Mkr har tagits ut från de kunder som investerat direkt i räntefonden. Det är också vilseledande, men inte riktigt lika bedrägligt som när de väljer att deras egna fonder skall investera i andra egna fonder.

Källa: Småspararguidens sammanställning av Monyx årsredovisningar

Monyx har kommit in med en ansökan till Pensionsmyndigheten om att vara med på fondtorget enligt det nya avtalet. Det återstår att se om de klarar av Pensionsmyndighetens nya tuffare krav på god sed. Hursomhelst är vår slutsats att konsumenter bör undvika att ge förtroendet att förvalta sina pensioner till ett bolag som enligt oss har försökt luras.

Den här verksamheten finns tack vare DITT frivilliga ekonomiska bidrag.

Vi står på din sida i finansdjungeln. Vi drar ner byxorna på finansaktörer som gynnar sig själva på kundernas bekostnad. Dessutom ger våra artiklar och guider dig och andra begripliga, enkla och vetenskapligt förankrade råd om ekonomi, sparande och pensioner.

Du kan vara med och bidra via Swish på 123 648 44 48 eller stötta månadsvis via Patreon.