FRÅGA: Hej Småspararguiden.

Hur ska man tänka med skulder i sin privatekonomi? Jag tänker ofta efter devisen “den som är satt i skuld är inte fri” samtidigt som den som är lagom försiktig i sin skuldsättning kan leva ett roligare liv utan stor risk.

Jag har idag endast lån på min bostad, den är belånad till strax under 70% av marknadsvärdet. Dock i en småstad så själva lånebeloppet är ungefär hälften så mycket som motsvarande bostad i exempelvis Stockholm.

Eftersom sparande är uppskjuten konsumtion så undrar jag lite hur man ska tänka. Ponera att jag vill köpa en bil för 200 000 kronor. Om jag har det som mål och sparar ihop 200 000 kronor på ett sparkonto och det är dags och köpa bilen.

Ponera att jag får ett blancolån eller ett billån till 6-7% ränta idag. I och med ränteavdraget och 21-30% möjlighet till avdrag beroende på hur stor min totala räntekostnad är – är det då dåligt att skuldsätta sig och köpa bilen med ett lån?

7% ränta minus 30% avdrag = 4,9% realränta. Det är 2,1% mindre än vad jag förväntar mig per årlig avkastning på börsen. Eller 0,9% mer än vad bästa sparkontot ger idag, medans inflationen på 6,1% ändå gör det fördelaktigt. [Småspararguidens kommentar: det här blir fel eftersom hänsyn tas till skatteavdrag, men inte till skatt på sparkonto eller börsen.]

Är jag dum eller är det helt enkelt fortfarande fördelaktig att låna pengar så länge du inte lånar mer än den risk du kan hantera?

SVAR:

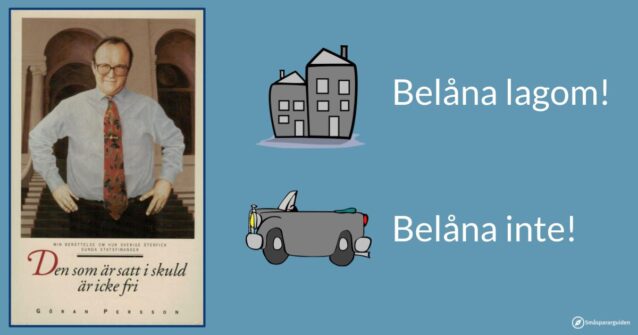

En kort sammanfattning är att vi brukar rekommendera 50-75% belåning på bostaden, men att helst undvika billån som har betydligt sämre ränta.

Ha lagom mycket bolån

Vi har i ett flertal artiklar – tex Ska man amortera mer när räntorna går upp, Därför ska Eva 60 inte amortera och Ska jag amortera hela huslånet? – rekommenderat att inte amortera hela lånet. Vi håller därför med dig när du skriver att “den som är lagom försiktig i sin skuldsättning kan leva ett roligare liv utan stor risk”.

De huvudsakliga argumenten för att inte vara helt skuldfri är:

- Det är inte självklart att du kan få nya lån i alla lägen och att amortera är därför att låsa in pengar i bostaden. I många lägen i livet kan det vara viktigt att ha tillgång till sina pengar.

- För sparande på riktigt långa tidshorisonter (tänk 20-30 år eller mer) är det högst sannolikt att en billig, global aktiefond kommer att ge bättre avkastning än vad du betalar i ränta på lånen.

Vi tycker att ett “lagom” bolån för de flesta är en belåningsgrad på någonstans 50-75%.

Billån vs sparkonto

Ett billån har normalt sett betydligt högre ränta än ett sparkonto och din jämförelse haltar något. Du räknar med ränteavdraget, men inte att du även betalar 30% skatt på räntan på sparkontot.

Om du räknar med att du betalar 7% på billånet och får 4% på sparkonto är den skillnaden 3%. Räknar du med 30% avdrag blir den 2,1%.

Vi brukar rekommendera att ha ett buffertsparande och tycker absolut att man kan ta bolån för att ha en buffert.

Ett billån till 7% ränta för att ha en buffert känns inte riktigt bra i min mage, men man kan absolut argumentera för det.

Att ta ett billån och placera på sparkonto för att ha till något annat än en inte alltför stor buffert tycker vi att du ska vara väldigt försiktig med. Det går säkert att hitta något fall där det är rimligt, men generellt avråder vi.

Billån vs börsen

Om vi ska jämföra billånet med börsen behöver vi också ta hänsyn till skatten. ISK-skatten för 2024 är drygt 1% och på ISK får du inte heller fördelen av att du istället kan göra skatteavdrag om du förlorar pengar vilket gör att inte är så skattegynnat som experterna brukar säga

Vi tycker därför att det blir en mer korrekt jämförelse att bara jämföra avkastning före skatt.

Vi brukar räkna med en långsiktig förväntad avkastning på 6% realt (utöver inflationen) eller 8% nominellt (inklusive inflation). Om du har 7% på billånet går du alltså 1% plus i genomsnitt.

Då gäller det att komma ihåg att 8% är en gissning på vad genomsnittet blir över lång tid. Ens på 30 års sikt vore det inte konstigt om det blev 6% istället. Att ta ett billån till 7% ränta och placera på börsen är ett rejält högriskprojekt. Själv är jag mer riskbenägen än de flesta när det gäller sparande, men det skulle jag aldrig göra.

Billån för att köpa bilen tidigare

Den sista, och antagligen mest relevanta, frågan är om du ska ta ett billån helt enkelt för att kunna köpa bilen tidigare.

Det här är en avvägning mellan hur mycket bättre ditt liv blir med bil och de ökade kostnader och den ökade risk ett lån innebär.

Eftersom det handlar så mycket om personliga preferenser brukar vi vara betydligt mer försiktiga när vi ger råd i sådana frågor än när vi pratar om indexfonder eller att ha långsiktigt sparande i aktiemarknaden.

Om vi ska säga någonting blir det dock det tråkiga rådet att spara ihop pengarna först.

Den här verksamheten finns tack vare DITT frivilliga ekonomiska bidrag.

Vi står på din sida i finansdjungeln. Vi drar ner byxorna på finansaktörer som gynnar sig själva på kundernas bekostnad. Dessutom ger våra artiklar och guider dig och andra begripliga, enkla och vetenskapligt förankrade råd om ekonomi, sparande och pensioner.

Du kan vara med och bidra via Swish på 123 648 44 48 eller stötta månadsvis via Patreon.