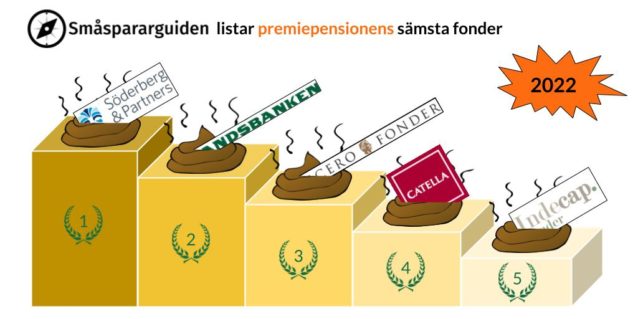

Vi fortsätter vår årliga varning för dåliga fonder i premiepensionen. Det var värre förr, men finns fortfarande anledning att undvika några aktörer.

I år är det sjätte året som vi på Småspararguiden publicerar en lista över de fonderna i premiepensionssystemet som vi avråder från. Första årets lista toppades av Allra som några år senare blev dömda för ekobrott. Numera är de värsta bedragarna och potentiella ekobrottslingarna borta från premiepensionstorget. De fonder vi varnar för nu är dyra och dåliga fonder, men de är en helt annan nivå av dåliga och vi kan glatt konstatera att det blir svårare och svårare att sammanställa en topp fem-lista.

Enligt regeringens plan skall lagändringarna under namnet “Ett bättre premiepensionssystem” införas sommaren 2022 som innebär att staten upphandlar de fonder som spararna skall kunna välja bland. Det innebär en del byråkrati för staten och protester från fondbolagens förening, men kommer enligt vår mening leda till högre pension för svenskarna. Dåliga och dyra fonder kommer inte klara nålsögat helt enkelt. Enligt den statliga utredaren beräknas snittsvensken få 14% högre premiepension, vilket bland annat förklaras av att spararna i snitt kommer ha betalat 40 000 kronor mindre i avgifter vid pensionsålder med nya systemet. Inte så konstigt att fondbranschen är missnöjd.

På förra årets lista tog vi upp:

- Söderberg & Partners Proaktiv 75 och 80

- Ålandsbanken Global Aktie Placeringsfond

- Cicero Hållbar Mix

- Skandia Smart Balanserad/Försiktig

- Indecap Guide 1 och 2

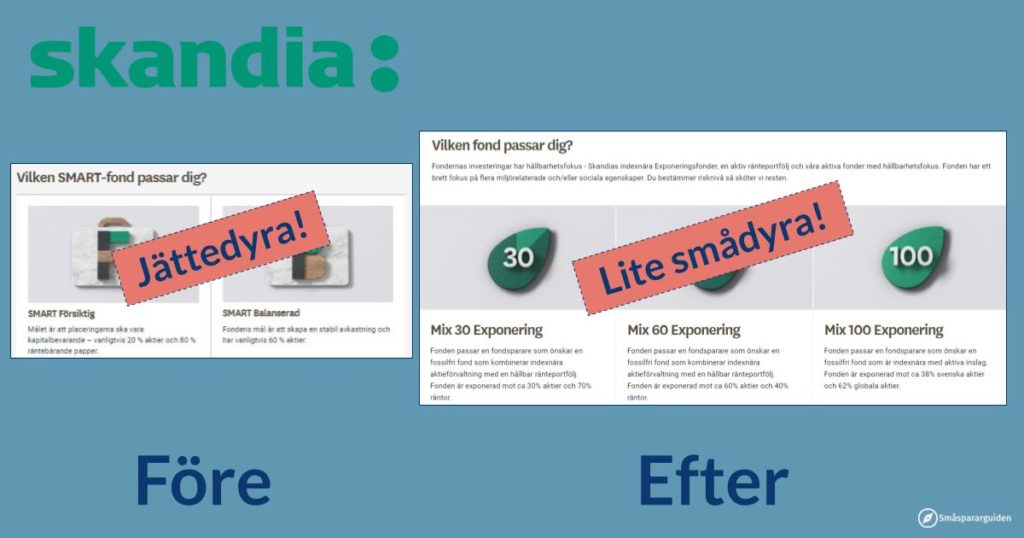

I år faller Skandia bort från listan efter att ha gjort förändringar i positiv riktning efter kritiken som vi riktade mot SMART-fonderna förra året. Skandia bytte kort efter den granskningen namn på fonderna, lanserade tre billigare indexförvaltade alternativ samt började marknadsföra dem istället för SMART-fonderna.

Nykomling på listan är Catellas fonder Catella Småbolagsfond och Catella Sverige Aktiv Hållbarhet efter att Pensionsmyndigheten inlett en utredning om intressekonflikter.

Plats 1: Söderberg & Partners Proaktiv 75 och 80

Vår kritik mot Söderberg & Partners fonder är bred och backas upp av många tunga instanser. Under pandemiåret 2020 hade fonderna chansen att visa hur den “kapitalskyddande” förvaltningen hanterade börsfall. Resultatet blev att man sålde av aktieinnehaven efter nedgången och sedan missade uppgången som sedan följde. Poängen med Proaktivfonderna är just att sälja aktier när aktiemarknaden går ned. I perioder av långa utdragna nedgångar kan det fungera, men det är absolut inte den mirakelstrategi den säljs in som, vilket pandemiåret 2020 visade tydligt. Vi upprepar här den övriga kritiken från tidigare år:

Söderberg & Partners är firman som gärna porträtterar sig som rådgivare men som i praktiken driver ett stort fondbolag med en väloljad försäljningsorganisation. Bolaget förvaltade cirka 70 miljarder kronor varav 9% finns inom premiepensionen. Genom att ge “råd” till de anställda på många arbetsplatser har säljarna på Söderberg & Partners varit flitiga på att rekommendera sina egna fonder Proaktiv 75 och Proaktiv 80 för privat sparande, inom tjänstepension och uppenbarligen även inom premiepensionen. Kritiken mot fonderna och sättet de säljs in på var en av de avgörande orsakerna till att vi grundade Småspararguiden för några år sedan. Söderberg & Partners toppar också sedan dess vår lista över finansbranschens sämsta produkter.

Kritiken mot Proaktivfonderna är omfattande:

- “Transparensen är urdålig, avgifterna är höga och avkastningen svag”, säger fondexperten och tidigare statliga utredaren Stefan Engström i SVD.

- ”Dyrt och dåligt”, säger Erik Lindholm, biträdande chef för Finansinspektionens avdelning för konsumentskyddstillsyn till SVD.

- “Det strider mot god marknadsföringssed”, säger Malin Fors på Konsumentverket till Expressen.

- “Dyrt och riskabelt”, säger pensionsexpert till danska tidningen Berlingske.

- “Intressekonflikter” och “överträdelser av lagen”, sa danska Finansinspektionen innan Söderberg avvecklade sina danska motsvarighet.

Eftersom fonderna saknar relevant jämförelseindex blir en utvärdering svår att göra. Vi konstaterar att många kunder som borde ha valt en ren aktiefond istället fått någon av dessa fonder rekommenderad till sig som med sitt “kapitalskydd” år efter år släpar efter världsindex.

Fonderna är renodlade fond-i-fonder, vilket innebär att spararnas pengar placeras i andra fonder. Det betyder att avgifter tas ut i två led men kompenseras delvis av Pensionsmyndighetens rabattsystem. Eftersom den begränsningen även gäller andra fonder på torget tillhör de dock fortfarande de dyraste.

I vårt arbete med att granska Söderberg & Partners har vi vid upprepade tillfällen försökt ställa frågor till deras kommunikationschef och sparekonom utan att få svar.

Söderberg & Partners Proaktiv 75: 6 000 sparare, 2 300 Mkr (144 Mkr har nettosålts under året), avgift 0,37% (ordinarie 1,70%)

Söderberg & Partners Proaktiv 80: 14 000 sparare, 4 200 Mkr (202 Mkr har nettosålts under året), avgift 0,37% (ordinarie 1,68%)

Plats 2: Ålandsbanken Global Aktie Placeringsfond

Kritiken mot Ålandsbanken är oförändrad från tidigare år så vi upprepar den här.

Samtliga kunder i Ålandsbanken Global Aktie Placeringsfond köptes upp från Allra efter att Allras fonder blev köpstoppade och polisanmälda. Inte nog med att Ålandsbanken avtalade om att betala 100 Mkr till personer misstänkta för (och senare dömda för) ekobrott, de valde också att prioritera sin egna intjäning framför kundernas behov. Hade Ålandsbanken inte gjort det här tveksamma köpet hade kunderna istället hamnat i den bästa fonden i PPM-systemet – AP7 Såfa.

När Pensionsmyndigheten städade upp på fondtorget var Ålandsbankens fonder på väg att åka ut. Genom ett fiffigt upplägg skickade man då kunderna till en finsk fond som man sedan tog över förvaltningen för. Ålandsbankens fonder har sedan dess utmärkt sig som usla och dyra.

Ålandsbanken Global Aktie Placeringsfond: 56 000 sparare, 14 800 Mkr (120 Mkr har nettosålts under året), avgift 0,38% (ordinarie 1,81%)

Plats 3: Cicero Hållbar Mix

Kritiken mot Cicero Hållbar Mix är oförändrad så vi upprepar den här:

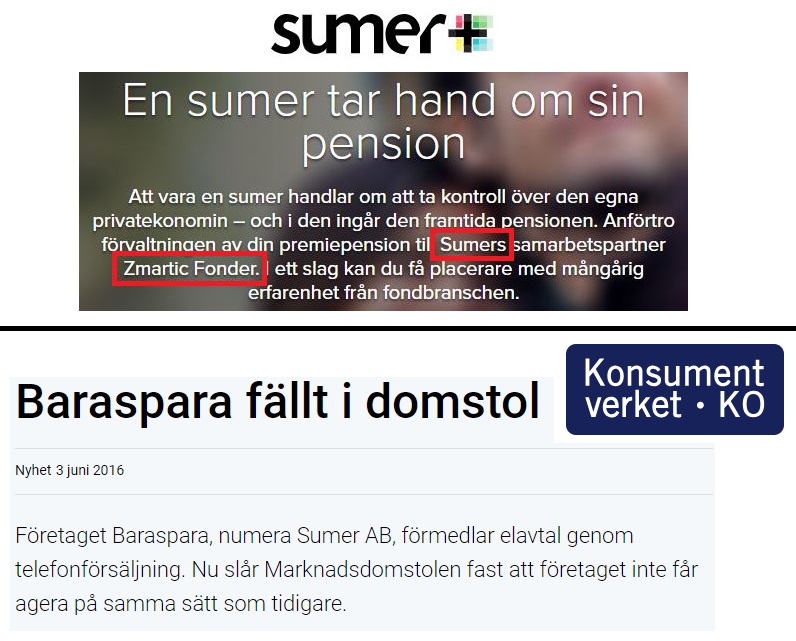

Fonden är en slaskhinksfond som består av uppköpta kunder från tio andra fonder från skandalomsusade Zmartic, Max Matthiessen och Cicero.

- Zmartic hade samarbetsavtal och gemensam styrelseledamot med företaget BaraSpara, eller Sumer, som de numer kallar sig. Bolaget gjorde sig ett namn hos Konsumentverket för att ha vilselett konsumenter genom telefonförsäljning av elavtal. Samtliga fonder från Zmartic hade en hög avgift vilket förmodligen förklarar varför avkastningen också var en bra bit under ett globalt index.

- Max Matthiessen har figurerat på våra varningslistor tidigare då deras Navigera-fonder ofta säljs in av de egna rådgivarna. Avgifterna är bland de högsta i branschen och intressekonflikterna betydande då det i princip enbart är deras egna “rådgivare” som lyckas förmedla fonderna.

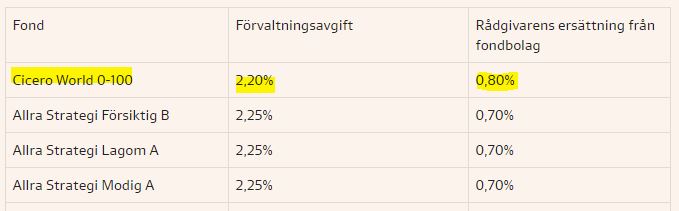

- Cicero slog då ihop tre av sina fonder: Cicero World Wide, Cicero Världen och Cicero World 0-100. Vi välkomnar att fonder med snarlika strategier slås ihop men noterar att avgiftsnivåerna är höga och avkastningen ännu sämre än för Zmartics fonder.

Ursprungligen hette fonden Cicero World 0-100 men under 2019 bytte de namn till Hållbar Mix. Vi har varnat konsumenter tidigare för att finansbranschen förmodligen kommer använda hållbarhet som försäljningsknep. Vad som är hållbart är nämligen högst oklart och svårkontrollerat. Men det låter bra.

Fonden intog också i SvD en föga smickrande förstaplats över de som ger högst provision (dvs mutor) för “rådgivare” som säljer fonden. Inte ens Allra kunde matcha Ciceros nivåer!

2011 fick Cicero också betala böter till Finansinspektionen för bristande rutiner, dålig intern styrning och överträdelser i förvaltningen.

Cicero Hållbar Mix: 18 000 sparare, 5 200 Mkr (302 Mkr har nettosålts under året), avgift 0,34% (ordinarie 1,77%)

Plats 4: Catella Småbolagsfond och Catella Sverige Aktiv Hållbarhet

Nykomlingen på listan är Catellas två fonder Catella Småbolagsfond och Catella Sverige Aktiv Hållbarhet. I skrivandet stund utreds de av Pensionsmyndigheten för intressekonflikter och är därför inte valbara. Som en följd av detta har också Finansinspektionen startat en undersökning på samma tema. Sparare som redan har sina pengar investerade i fonderna har dock möjlighet att lämna.

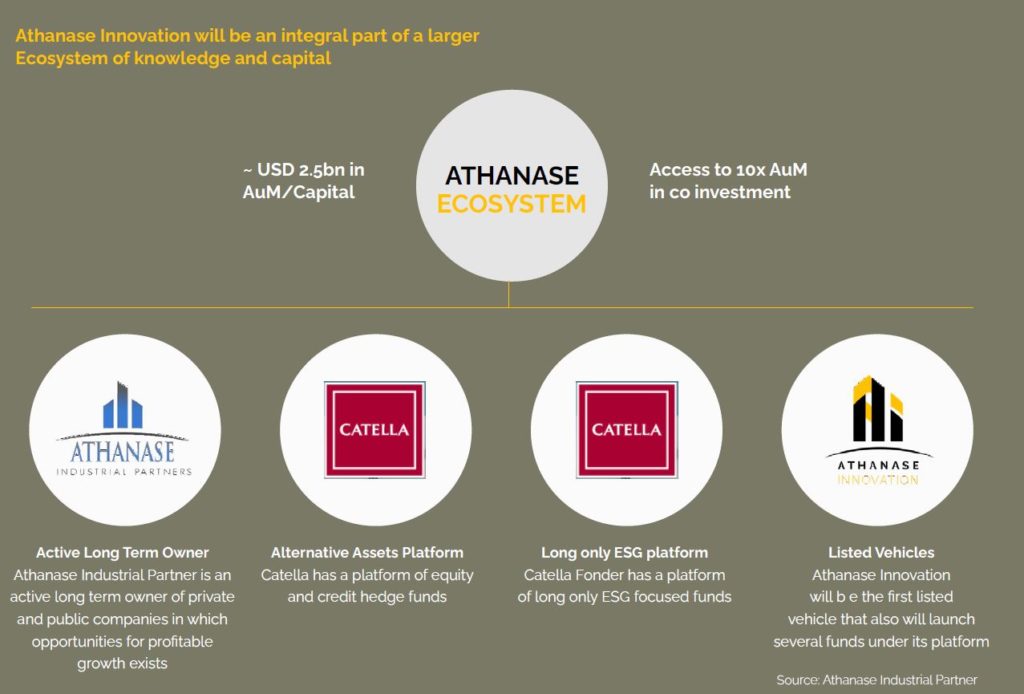

Myndigheterna har hittills inte gått ut med detaljerade uppgifter om misstankarna men det vi hittills vet är att Catellas två fonder köpt småbolagsaktier av Athanase Industrial Partners, ett bolag som också äger Catellas fonder. Dessutom har fonderna köpt aktier i sitt systerbolag Athanase Innovation. Det här berättar Catella själva om på sin hemsida. På Athanases hemsida kan man läsa om bolagsstrukturen där Catellas fonder presenteras som medlem i ett “ekosystem”.

När en fond gör affärer med kundernas pengar är det viktigt att göra det som är bäst för kunderna. Det kan uppstå intressekonflikter och då måste bolagen redovisa dem och redogöra för hur de hanteras. Här finns alltså misstankar från Pensionsmyndigheten om att Catellas fondförvaltare kan ha köpt aktier av fel anledningar eller till ett överpris från sina ägare. Vinnarna på det skulle i så fall vara Catellas ägare och förlorarna fondandelsägarna. Nu finns det inga fakta som bevisar att någon olagligt eller otillåtet har skett, bara att det har gjorts affärer som sticker ut och som förtjänar att granskas. Hursomhelst tycker vi att sparare skall undvika att investera i fonder som ens kan misstänkas för den här typen av affärer. Det är inte normalt och det är inte värt det.

Plats 5: Indecap Guide 1 och 2

Kritiken mot Indecap är oförändrad så vi återger den här:

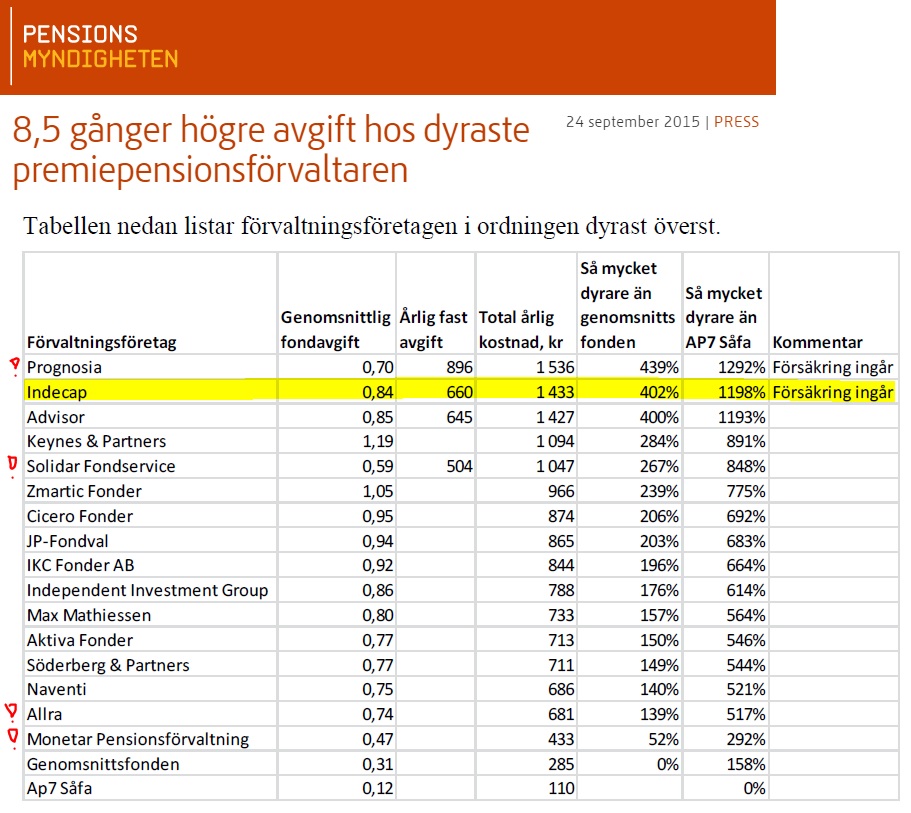

Vi har haft dessa fonder i utkanten av vår radar ända sedan vi började granska premiepensionen eftersom de figurerat på Pensionsmyndighetens svarta lista över förvaltningstjänster med dubbla avgifter. En lista som även välkända problemaktörer som Allra, Solidar och Monyx varit med på.

I Pensionsmyndighetens rapporter och pressmeddelanden från 2014-2015 varnades för hur Indecap tagit oskäligt höga avgifter. Morningstars redaktör Jonas Lindmark varnade redan 2012 för att Indecap var värst med att blåsa upp sina avgifter. Indecaps VD Johan Svedin har varit mycket hjälpsam i att svara på våra frågor om den här kritiken och bekräftar att det funnits en period där man tagit ut avgift för förvaltningstjänsten samtidigt som man fått kickback från Swedbanks fondavgift. I dagsläget är fondernas avgifter nedpressade på grund av Pensionsmyndighetens rabattsystem men är fortfarande nästan så höga som de kan bli. Med totalt 165 000 kunder och 25 miljarder kronor sticker Indecap ut från andra aktörer.

Många sparare har sannolikt blivit insålda till Indecaps fonder genom att Swedbank-anslutna sparbanker varit, och fortfarande är, delägare och därmed haft tillgång till enkla försäljningskanaler. Något som DI skrev om i september 2015. Fonderna utmärker sig på listan över att vara de enda som fortfarande har ett positivt inflöde av pengar.

Det är knappast något förvånande att sparbankerna rekommenderar sina kunder att spara i de egna fonderna. Så har storbankerna gjort i årtionden. Problemet är att det sällan är ett aktivt val från konsumenten utan en följd av ett krav om att bli “helkund” för att man kanske vill förhandla om sin bolåneränta. På den här punkten förtjänar alltså andra storbanker också kritik men vår lista har än så länge bara fem platser.

Indecap Guide 1: 81 000 sparare, 4 500 Mkr (198 Mkr har nettoköpts under året), avgift 0,25% (ordinarie 1,25%)

Indecap Guide 2: 82 000 sparare, 24 900 Mkr (173 Mkr har nettoköpts under året), avgift 0,37% (ordinarie 1,95%)

Vad utmärker fonderna vi varnar för?

För att kvala in på listan tittar vi på flera aspekter och gör en, som politikerna kallar det, “samlad bedömning”. Nedan följer ett urval av vad vi tittar på:

- Potentiellt brottsliga transaktioner eller upplägg som inte är brottsliga, men som uppenbart är till för att ta ut höga avgifter utan att kunderna förstår vad som händer.

- Höga avgifter. Dvs, det överpris man sätter kontra en motsvarande fond med samma inriktning. Detta bygger på att det inte finns något vetenskapligt stöd för att det är värt att betala extra för att förvaltare ska försöka slå varandra.

- Hur många kunder som drabbas och i vilken utsträckning kunderna är informerade, passiva eller skickats in i fonden utan avsikt.

- Huruvida konsumenterna har haft en transparent och ärlig chans att förstå och bedöma rimligheten i avgiftsuttag kontra värde.

- Avsaknad av ett tydligt definierat och relevant jämförelseindex.

- Om produkterna sålts genom intressekonflikter eller telefonförsäljning.

Vad rekommenderar vi för fonder istället?

Tidigare år har vi i anslutning till denna varningslista också publicerat en lista på de fonder vi rekommenderar. Eftersom det är exakt samma råd vi ger idag som förra året nöjer vi oss helt enkelt med att hänvisa till listan över premiepensionens bästa fonder 2021 även i år.

Vi tycker som så många andra oberoende bedömare och rådgivare att alla sparare borde byta tillbaka till statens standardval AP7 Såfa. Här förklarar vi varför AP7 är bäst och här finns en film som visar hur du byter.

Den här verksamheten finns tack vare DITT frivilliga ekonomiska bidrag. Tack för ditt stöd!

Vi står på din sida i finansdjungeln. Vi avslöjar finansaktörer som gynnar sig själva på kundernas bekostnad. Dessutom ger våra artiklar och guider dig och andra begripliga, enkla och vetenskapligt förankrade råd om ekonomi, sparande och pensioner.

Du kan också stötta oss via vår supportersida på Patreon.